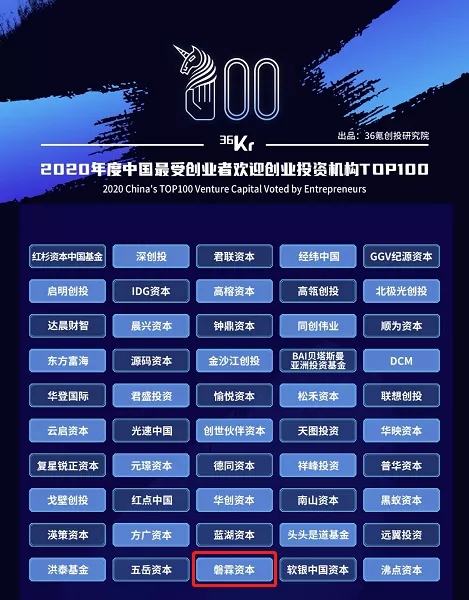

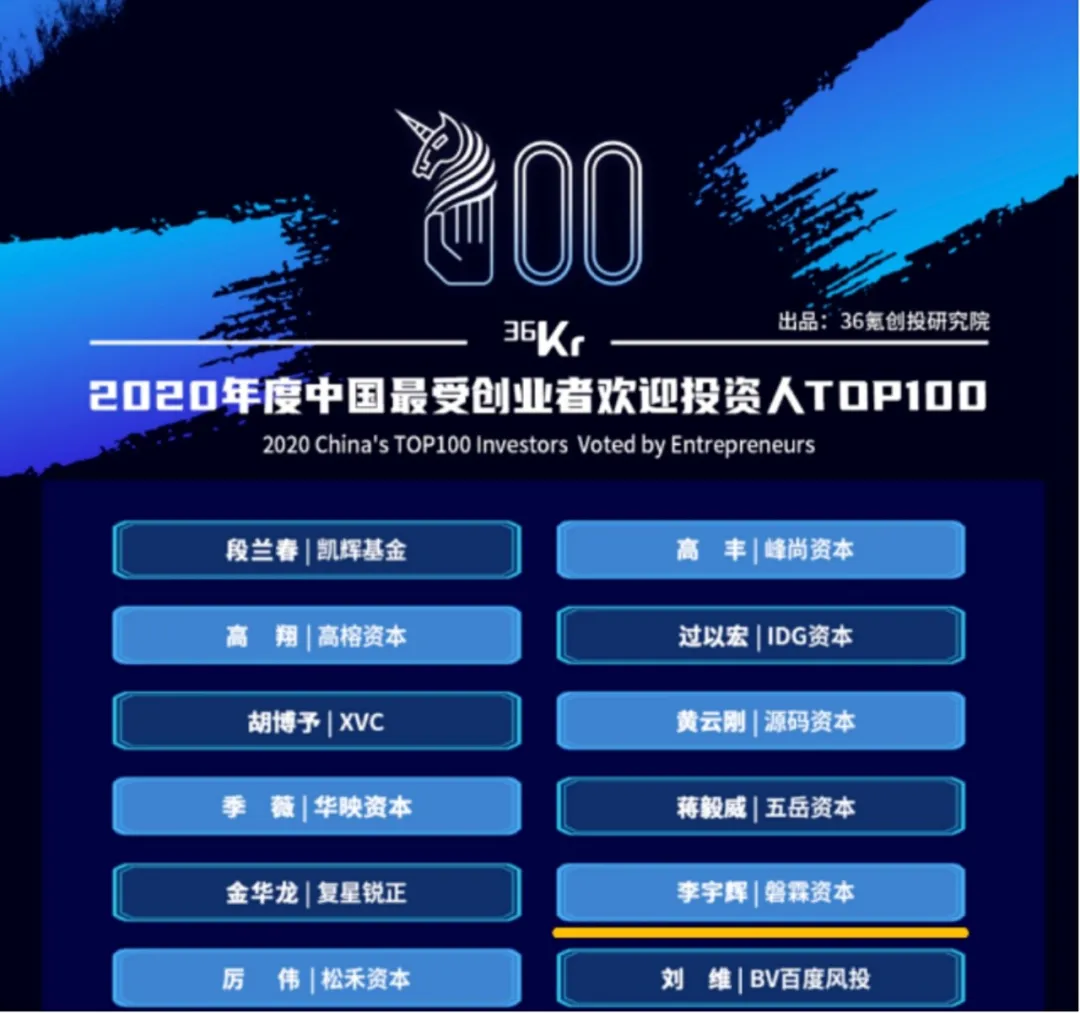

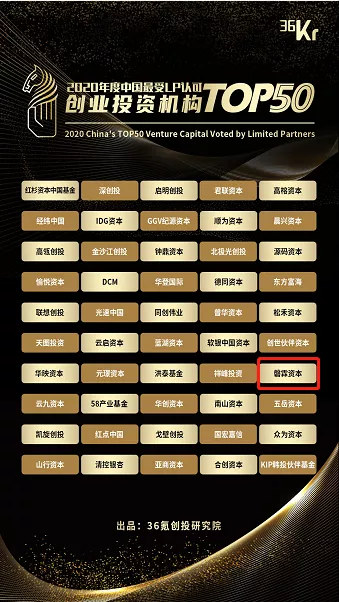

8月26日-27日,由36氪主办的WISE2020超级进化者大会在上海举行。会上,36氪2020年度最受创业者欢迎系列榜单重磅揭晓,磐霖资本一举斩获三大核心大奖,这是继去年以来,磐霖资本再次殊荣:

2020年中国最受创业者欢迎投资机构TOP50

2020年中国最受创业者欢迎投资人TOP100

2020年度中国最受LP认可创业投资机构TOP50

评选单位认为,2020年,瞬息万变,那些真正经得起推敲、能被历史长久检视的只有长期主义精神。一家公司得以长治久安,除了自我奋进之外,往往也离不开投资人的持续助力——在这个不确定性陡升的时代语境下,投资人们更是被寄予了超越以往的期待。

今年初夏,36氪创投研究院就公开向创业者们发出邀约,重点面向2019年起发生过融资交易的3872家创业公司进行推荐,并让他们为其心目中最值得信赖的投资者打分,旨在找出创业者心中最优秀的投资机构和投资人。该榜单制作时间跨度达3个月,最终收集分析了市场上1998家机构数据(管理规模大于5亿人民币、并有活跃投资记录),以问卷调研、电话访谈的形式重点调研406家投资机构,从募、投、管、退四个维度对投资机构予以了评测,最终评选出了2020年中国最受创业者欢迎的投资机构。

在本次36KrWISE大会的企业服务论坛中,磐霖资本创始主管合伙人李宇辉受邀参会并担任研讨嘉宾,并以其负责的瑞云冷链这个项目发表了他对企业级服务领域投资的相关看法。

主持人:从2019年下半年开始,企业服务的赛道异常的火热,与其他赛道不同的是,它对于投资的准确性还是有相当的要求的,请问在这些公司里面您是如何用哪些标准判断他们具备一个成长潜力,同时您又如何保证您投资的准确性?

李宇辉:

前几年to C投资非常热,其实在消费互联网热之前toB的投资都已经在进行了,为什么前面没有热起来,或者被消费互联网风头给盖下去了。第一,就是估值空间,做投资的是基于成长性进行投资的,之前to B的方向从需求这个维度,还不是那么得刚性,不是那么强烈。从这个维度而言,它的成长性受到很大的限制。另外,现在面临更大一个问题就是CVC对于早期做VC投资或者天使投资的投资空间的限制。to B的估值空间一直是投资人在思考的问题,刚才主持人谈到做投资的眼光毒辣性就要求很高。

就磐霖的实践,我们主要从三个维度看待这样的事情:

第一,需求。刚才线性资本还有德联也谈到,他们偏重技术,我们首先从需求,我们希望这样的需求是刚性需求。从一个to B的维度我们主要看两个:消费供给端提供富有个性化和科技感强的产品及服务;以及宏观经济下行所带来的要求B端降本增效的压力。如果能够有效地满足这种需求,我们认为需求是比较刚性的,当然这个需求是排在第一的。我们会从消费升级逻辑的角度,看待产业里面的进步。对刚需及其背后驱动力的精准把握是保障投资成功率的前提。

第二,技术。我们希望这样的创始人本身具有这样的,不一定是技术大牛,但是它可能是技术方面的一个很强的人士,同时他可以有效地解决场景下的刚性需求,这样的技术在我们看来其实就具备商业推广的价值,to B首先要BD。怎么带来高成长,基于我们的实践,企服公司通过软硬件切入满足客户刚需推广铺开后,收集到相关数据,进而为客户提供进一步的数据服务,成长的速度及估值空间被打开,沿着数据化的逻辑进行投资是保障成长潜力的重要因素。

第三,创始人。对创始人的把握我觉得非常关键,第一,我们希望这样的创始人对行业里面的痛点,对行业里面整个的生态要非常熟悉和了解;第二,有成就事业的雄心与成长为企业家的潜力,创始人能否成长为企业家是决定项目成功与否的关键。而如何能找到这些优质创始人,对我们投资人也提出了高要求,所以我们会跟行业里的人士交朋友,把握住这些投资机会。

主持人:企业服务有做很多to B服务和上市服务的,年收入超过15亿人民币的非常少,请问在您当下的投资的企业里面,如何能够突破这个天花板,或者说年收入并不是您追求的东西,或者判断价值的纬度。

李宇辉:

我分享两个思路,刚才我也谈到,to B投资或者企业服务里面,最大的难题在于估值提升空间的难题,否则对于投资人没有意义。从这个意义上讲,我们会沿着数据化的脉络进行投资,实际上我刚才有谈到,首先从场景出发,不管是在消费供给端,还是现在所谓的工业互联网或者产业里面,不管是C端需求还是B端的降本增效的需求,首先这个需求一定是刚需,然后用AI、大数据、云计算,甚至区块链这样一些新兴的技术,去解决场景中间的刚需问题,达到BD的目的。大量B端在使用企业服务,达到数据收集的目的,如此这般,我们投资的标的可能就从一个纯粹做企业级服务的公司,演变成为一个数据化的公司,我们的估值空间就完全打开,这是第一个逻辑。

第二个逻辑,我们会非常强调平台化的机会,如果to大 B,面对垄断性行业,能源、化工,准确地说这些企业服务公司主要和这些产业公司去学习的,或者和这些公司互相探讨怎么来提升效率的事情,数据没办法积累到企业级服务公司上面来,但是面对一些所谓离散型的或者分散型,或者竞争激烈的行业,比如餐饮、家具、服装这些产能过剩的企业,这时企业服务公司成为平台化公司的机会就出现了,如果成为平台化公司,会演变成产业互联网公司投资估值空间就完全被打开了,所以磐霖资本沿着这两个逻辑在to B的赛道进行布局,所以我们不拘泥于某一个具体行业,沿着这个投资逻辑进行投资的话,有广阔的标的可供我们投资选择,从不同视角出发就会收获不同机遇,从我们的角度企服领域只要去深耕就能挖掘很多机会,现在还远没到需要人盯人抢跑阶段。